Stratejik yönetim işletmenin genelde günlük ve olağan işlerinin yönetimi ile değil işletmenin ‘uzun dönemde yaşamını sürdürebilmesini mümkün kılacak, ona rekabet üstünlüğü ve ortalama kâr üzerinde getiri sağlayabilecek’ işlerin yönetimiyle ilgilidir. Bu nedenle, stratejik yönetim, işletmenin uzun dönemdeki yaşam süresini arttırabilecek ve rekabet yeteneğini geliştirebilecek konular üzerinde yoğunlaşır.

Yukarıdaki stratejik yönetim tanımlamasının doğal sonucu, gerçekleştirilecek çalışmaların; (a) uzun dönemdeki arzulanan nihai sonuçları elde etmeyeve, (b) uzun dönemde işletmenin varlık değerinin arttırılmasına yönelik faaliyetlere, yoğunlaşması/odaklanması gereğini gösterir.

Bu yazımızda stratejik yönetim çalışma sürecinde, işletmenin gelecekteki varlık ve performans değerlemesinde önem taşıyan ve dikkate alınması gereken finansal analiz yöntemleri hakkında açıklamalar yapılacaktır.

Aslına bakılırsa, işletmelerde finansal analiz ve değerleme çalışmaları muhasebe ve finans alanında uzman meslektaşlarımızın konusudur. Dolayısı ile gerekli çalışmalarda mutlaka uzman olarak onlara başvurmak ve destek almak gerekir. Bu durum gayet yerinde, doğru ve akla uygundur.

Peki, stratejik yönetim uzmanlarının finansal değerlendirme konularını bilmeleri çok gerekli midir?..

Bu konuyu bir analoji yaparak açıklamak isterim.

Sağlık sektöründe biyokimya ve radyolojik tahliller tedavi öncesi tanı değerlendirme aşamasında son derecede önemlidir. Biyokimya(kan, idrar, v.s.) ve Radyoloji(ultrasonografi, tomografi, MR, Röntgen, v.s.) bölümü uzmanlarının gerçekleştirdiği ve değerlendirerek raporladığı detaylı tanı sonuçlarını, tedaviyi yapacak bölüm doktoru(örneğin üroloji uzmanı) test sonuçları ve filmleri tekrar gözden geçirerek dikkatle inceler ve tedavi protokollerine uygun olarak kendi değerlendirmesini yapar…

…Ama, ‘…Ben üroloji uzmanıyım, biyokimya ve radyolojiden anlamam…’ deyip, sadece rapor özetlerini/sonuçlarını okumakla yetinmez.

Stratejik yönetim alanı uzmanları da, strateji belirleme, seçme ve uygulama aşaması öncesinde işletmenin halihazır durumunu, iç ve dış çevresel faktörleri dikkate alarak belirlemek ve değerlendirmek zorundadır.

Burada olmazsa olmaz iç değerlendirme alanlarından biri, bizim stratejik yönetimin biyokimyası diye adlandırdığımız ‘Finansal analizler’; diğeri de stratejik yönetimin radyolojisi diye adlandırdığımız kapsamlı ‘İşletme dış ve iç çevre analizleri’dir.

Stratejik yönetim uzmanları bu iki önemli alanın ilki olan finansal analiz süreci çalışmalarını yönetmeseler bile(çalışmalar için muhasebe ve finans uzmanları her zaman çok daha fazla tercih edilmelidir), sonuçları değerlendirebilme yetkinliğine sahip olmalıdırlar.

Finansal konulara meraklı stratejist meslektaşlarımıza keyifli okumalar dilerim.

…………………………………………………………..

İşletmelerde Finansal Değerleme Yaklaşımları : Genel Açıklama

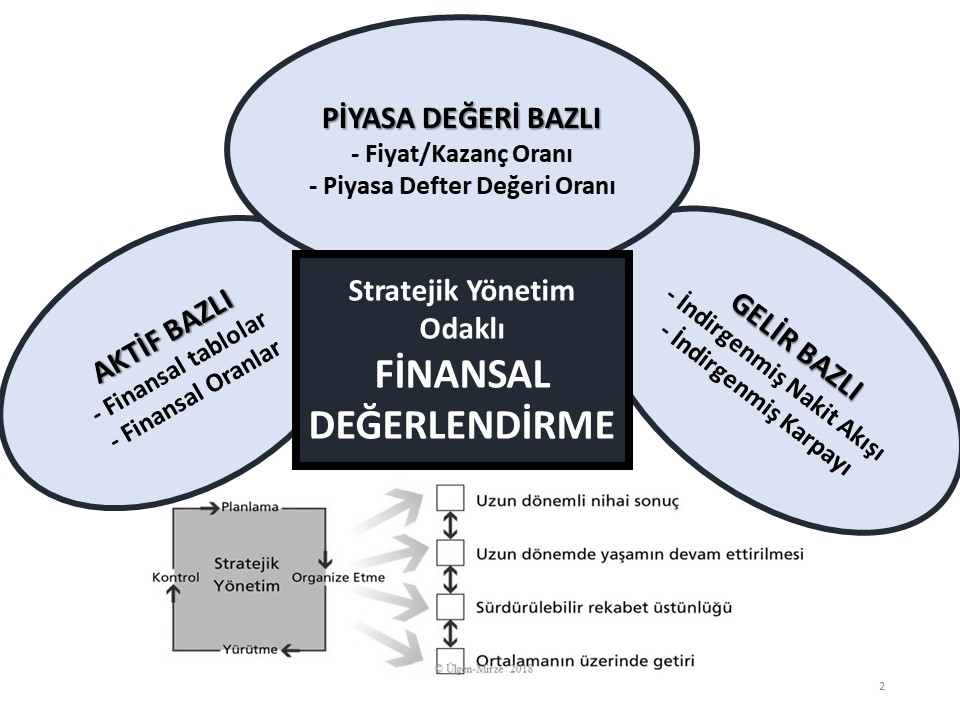

İşletmelerde finansal açıdan varlık ve performans değerlemesi yapanlar üç yaklaşımdan hareket ederek yöntemlerini belirler.

Aktif Bazlı İşletme Değerleme Yaklaşımı, geleneksel yöntemlere sahiptir. Bu yaklaşımda işletmenin değeri ve performansının, bilanço ve gelir tablosu gibi halihazır durumu gösteren finansal tabloların analizi ile görülebileceği kabul edilmektedir. Dolayısı ile bu tabloların etkin bir şekilde analizi ve yorumu ile işletmenin değeri ve/veya performansı finansal olarak belirlenebilir.

Ancak bu yaklaşım işletmenin geçmiş ve halihazır finansal değer ve performansından hareket ederek değerleme yaptığından, gelecekteki varlık değerini ve paranın zaman değerini hiçbir şekilde dikkate almaz.

Piyasa Değeri Bazlı İşletme Değerleme Yaklaşımı, söz konusu olan işletmenin finansal değer ve performansını, sektörde var olan, önceden değerlemeleri yapılmış benzer işletmelerle karşılaştırmalar yaparak belirleyen bir yaklaşımdır. Bu yolla yapılan değerlemenin daha sonra standart değerlere dönüştürülmesi ile fiyat çarpanları yaratılır. Daha sonra da, standart fiyat çarpanları, değerlemesi yapılacak işletmelerle çarpanı etkileyecek farklılıklar dikkate alınarak- kıyaslanır.

Piyasa değeri bazlı işletme değerleme yaklaşımı basitliği ve halihazır piyasa bilgilerini kullanması nedeni ile alanda kabul gören ve yaygın olarak kullanılan bir yaklaşımdır.

Gelir Bazlı İşletme Değerleme Yaklaşımı, işletmeyi bir yatırım olarak görmekte, ve işletmenin gelecekte elde edilecek nakit akışları ve gelirlerini bugünkü değerlere indirgeyerek değerini hesaplamaktadır. Bu yaklaşımda temel varsayım işletmenin gelecekte oluşacak nakit akışlarını tahmin etmenin mümkün olduğu; ve işletmenin değerinin gelecek yıllardaki kazancının bugünkü değerinden oluştuğu varsayımıdır.

Stratejik yönetim çalışmalarında yukarıdaki her üç yöntemden de yararlanılmaktadır.

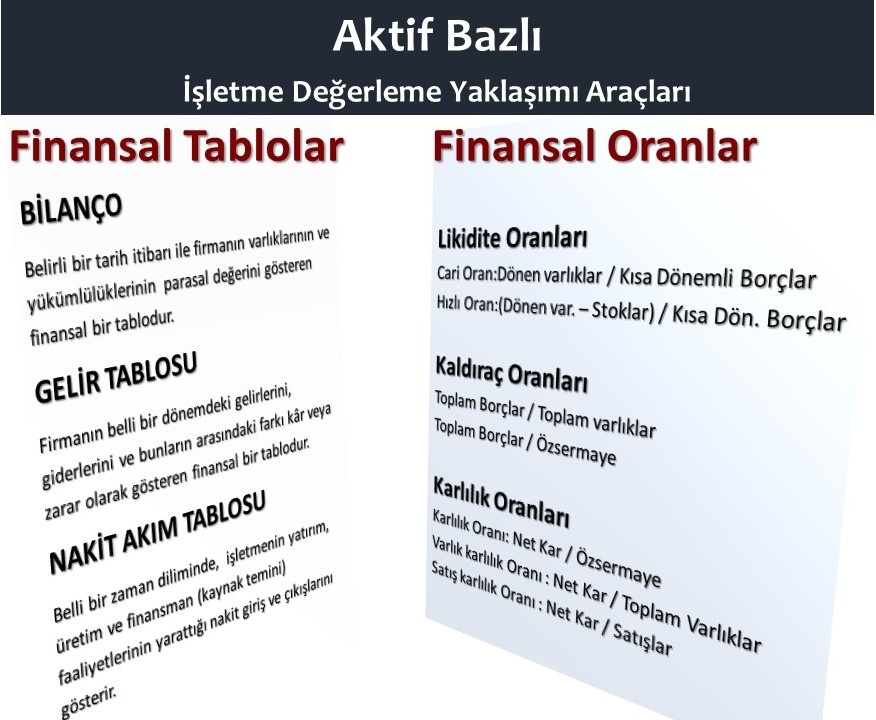

Aktif Bazlı İşletme Değerleme Yaklaşımı Araçları ; Finansal Tablolar ve Oranlar

Aktif bazlı işletme değerleme yaklaşımı araçları/yöntemleri oldukça çeşitlidir.

İşletme faaliyetleri ve durumunu parasal bir şekilde gösteren üç temel finansal tablonun, ve bu tablolardan sağlanan farklı oran analizlerinin, işletmenin finansal açıdan varlık ve performans durumunu(defter değeri, tasfiye değeri, net aktif değeri, finansal performansı v.s.) gösterdiğini ileri süren aktif bazlı işletme değeri yaklaşımı alanda yaygın olarak kullanılan bir yaklaşımdır.

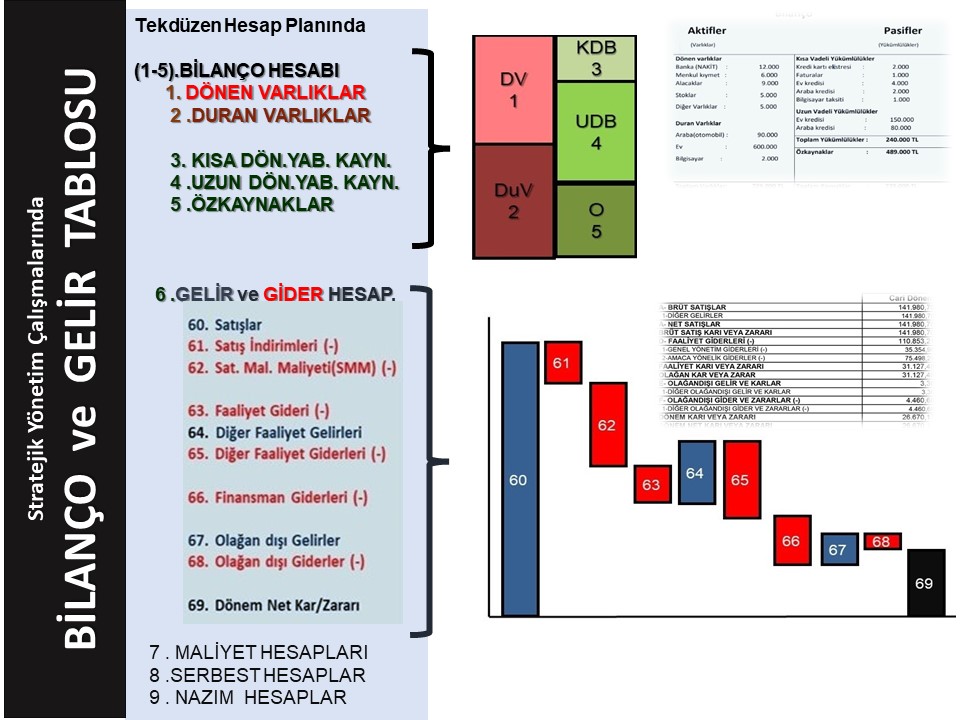

Finansal Tablolar

Bilanço, belirli bir tarih itibarı ile firmanın varlıklarının, yükümlülüklerinin ve özkaynaklarının parasal değerini gösteren finansal bir tablodur. Bu bağlamda, bilançoyu belirli bir zamanda firmanın varlık ve kaynak durumunu gösteren bir fotoğraf olarak görebiliriz.

Gelir Tablosu, kâr zarar tablosu olarak da adlandırılmaktadır ve firmanın belli bir dönemdeki gelirlerini, giderlerini ve bunların arasındaki farkı kâr veya zarar olarak gösteren finansal bir tablodur. Gelir tablosu dinamik bir tablodur ve bu bağlamda bir yıllık(veya belirlenen dönem) bir süre için gelir ve giderleri gösteren bir video bandı gibidir.

Nakit Akım Tablosu, belli bir zaman diliminde, işletmenin esas faaliyet, yatırım, ve finansman (kaynak temini) faaliyetlerinin yarattığı nakit giriş ve çıkışlarını gösterir.

Stratejik yönetim çalışmalarında yararlanılacak yukarıda adı geçen tabloların TFRS(Türkiye Finansal Raporlama Standartları)–UFRS(Uluslararası Finansal Raporlama Standartları) temelli olması gerekmektedir. Farklı değerlemelerle hazırlanan ve işletmeler için bazı olumlu fırsatlar yaratabilen VUK(Vergi Usul Kanunu) temelli finansal tablolardan stratejik analizlerde pek yararlanılmamaktadır.

Finansal tablo analizleri konusunda alanda geniş bir literatür bulunmaktadır, ve her tür ve ölçekteki işletmeler itibarı ile muhasebe ve finans uzmanlarınca usulüne uygun şekilde yaygın olarak gerçekleştirilmektedir. Bu nedenle finansal tablo analiz yöntem ve uygulamaları ile ilgili açıklamalar bu yazımızda yer almayacaktır.

Finansal Oranlar

Bilanço ve Gelir Tablolarından elde edilen bilgilerle yapılan finansal oran analizlerinden takriben yirmi kadarı işletmeler için yaşamsal değerdedir. Bu oranlardan da beş tanesi(dördü aktif bazlı, biri piyasa değeri bazlı) işletmede üst yönetim düzeylerinde yapılan stratejik analizlerde sürekli olarak kullanılmaktadır.

Aktif bazlı finansal oranlardan üç tanesi- likidite, kaldıraç ve kârlılık oranları- üst yönetim açısından stratejik yönetim analizlerinde kullanılan önemli oranlardır.

Yine aktif bazlı verimlilik oranı ise genellikle operatif bir oran olup, rekabet stratejileri ile ilişkili çalışmalarda daha yararlı olmaktadır.

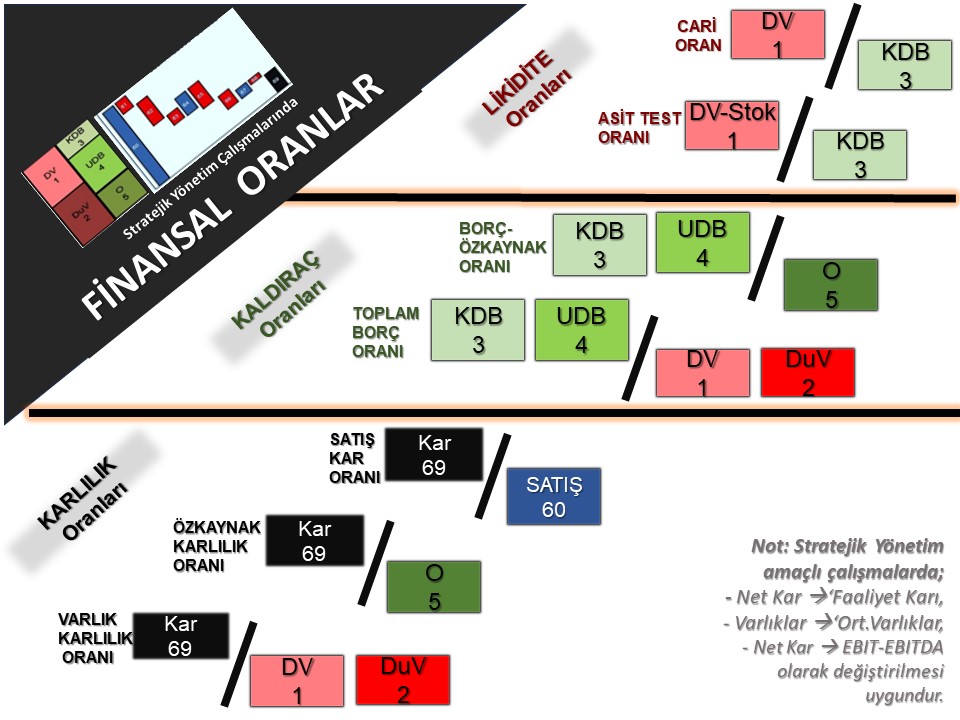

Likidite Oranları: Likidite oranları, işletmenin kısa veya uzun dönemde borçlarını karşılayabilecek nakit durumunu gösterir.

İki önemli likidite oranı Cari oran ve Asit Test Oranıdır.

Cari Oran = Dönen Varlıklar / Kısa Dönemli Borçlar

formülü ile gösterilen bu oran, işletmenin kısa vadeli borçlarını karşılayabilecek dönen varlıklara sahip olup olmadığını göstermektedir. Bu oranın 1 den büyük olması, olumlu bir gösterge olup kısa vadeli borçların ödenmesinde sorun olmadığını göstermektedir.

Asit Test Oranı = (Dönen Varlıklar – Stoklar ) / Kısa Dönemli Borçlar

formülü ile gösterilen Asit Test Oranı, işletmenin kısa vadeli borçlarını karşılayabilecek, stoklar haricindeki likit veya nakit varlıklarını göstermektedir. Bu oran ekonominin sorunlu olduğu(bunalım ve daralma) ve satışların azalmakta olduğu ortamlarda likidite problemleri ile karşılaşmak istemeyen firmalar için önemli bir rasyodur.

Kaldıraç Oranları : Bu oranlar işletme sahiplerine ait sermaye ile borçlar arasındaki ilişkiyi, ayrıca işletme varlıklarının ne kadarının borçla temin edildiğini gösteren oranlardır.

Borç-Özkaynak oranı = Toplam Borçlar / Özkaynaklar

şeklinde formül ile ifade edilen bu oran, işletmenin sahiplerine ait özkaynaklar ile dışarıdan temin edilmiş borçların oranını göstermektedir. Oranın 1 den büyük olması işletmenin borç kaynaklara dayalı; küçük olması ise özkaynaklarına dayalı bir finansal yapısı olduğunu göstermektedir.

Toplam Borç Oranı = Toplam Borçlar / Toplam Varlıklar

Bu oran, toplam varlıklarda borçların oranını göstermektedir.

Kârlılık Oranları: İşletmenin kârları üzerine odaklanan kârlılık oranları, faaliyetler sonucu elde edilen kârların çeşitli varlık ve kaynaklarla ilişkisini ölçmeye yaramaktadır.

Paysahipleri ve çeşitli paydaş grupları için işletmenin yıl içindeki kazanç/zarar durumunu gösteren bu oranların pay kısmında, genellikle ‘Net Kar, veya Vergi Öncesi/Sonrası Kar’ meblağı ele alınarak değerlendirmeler yapılmaktadır. Çünkü bu tür paydaşlar için genellikle önemli olan yıl içi faaliyetlerinden sağlanan olumlu getiriden kendilerine düşecek karpayıdır.

Satış Kâr Oranı = Net Kâr /Satışlar

İşletmenin satışlarının yüzdesi olarak elde ettiği kâr, bu oranla belirlenmektedir.

Özkaynak Kârlılık Oranı = Net Kâr / Özkaynaklar

Bu oran, net karı sermaye sahiplerinin yatırdıkları sermaye getiri yüzdesi olarak göstermektedir.

Varlık Kârlılık Oranı = Net Kâr / Toplam Varlıklar

Bu oran da, net karı tüm yatırımların getirisi olarak göstermektedir.

Üstteki son iki oran paydasında yer alan özkaynaklar/toplam varlıkların [(Dön.Başı + Dön.Sonu) / 2]’ formülü ile hesaplanan ortalama özkaynaklar/toplam varlıklar olarak yer alması daha uygun görülmektedir.

İşletmenin varlıklarını ne derecede verimli kullandığını değerlemek için yararlanılan bir finansal oran olan Verimlilik Oranları (Varlık Devir Hızı,Stok Devir Hızı, Stok Tüketim Süresi, Alacakların Ortalama Tahsil Süresi, v.b) genellikle operatif bir finansal oran olup, performans yönetim analizinde daha çok yararlı olmaktadır. Bu nedenle geleceğe yönelik stratejik analiz odaklı bu yazımızda verimlilik oranları ile ilgili bir açıklama yer almayacaktır.

Stratejik Amaçlı Analizlerde Hangi Kar; Net kar mı?.. Faaliyet karı mı?..

Gelecekte yaşamın sürdürülebilmesi ve rekabet üstünlüğü sağlamaya yönelik stratejik yönetim çalışmalarında Satış Kar Oranı, ve Özkaynak Karlılık Oranının pay kısmında ‘Net Kar veya Vergi Öncesi/Sonrası Kar’ meblağı yerine ‘Faaliyet Karı-Operating Income’ dikkate alınarak hesaplamalar yapılması daha uygun, hatta gerekli görülmektedir.

Çünkü stratejik yönetim çalışmalarında değerlendirilmesi gereken, paysahibi ve diğer paydaşlar gibi yatırımları karşılığında elde edecekleri net kar değil, işletmenin stratejik seçimleri sonucu gerçekleştirdiği esas faaliyetinden sağlanan kazançlardır.

Aynı şekilde, Varlık Karlılık Oranının pay kısmında da ‘Net Kar veya Vergi Öncesi/Sonrası Kar’ meblağı yerine ticaret kurumlarında ‘Faiz ve Vergi öncesi Kar(EBIT-FVÖK)’; sanayi işletmelerinde ‘Faiz, vergi, maddi ve gayri maddi duran varlık amortismanı öncesi(EBITDA-FAVÖK) Kar’ meblağlarının dikkate alınarak hesaplamalar yapılmasının uygun olacağını; ayrıca yukarda belirttiğimiz gibi karlılık oranın paydasındaki ‘özvarlıklar/toplam varlıklar’ hesabının, [(Dön.Başı + Dön.Sonu) / 2]’ formülü ile hesaplanmasının alan uzmanlarınca önkabule sahip bulunduğunu tekrarlamak isteriz.

Analizlerde Ekonomik Konjonktür Döneminin Önemi

Finansal oranlarla yapılan değerlendirme çalışmaları, alanda önkabule sahip oran değerleri ile –örneğin; Cari Oran 1’den büyük olmalı, v.s.– ifade edilmektedir. Bu kabul edilmiş oran değerleri son derecede akla uygun olup işletmelerin ardışık dönem finansal değerlendirme çalışmalarında dikkate alınmalıdır.

Ancak gelecekte rekabet üstünlüğü sağlamaya ve yaşamın sürdürülmesine yönelik stratejik yönetim çalışmalarında, uzun dönemi kapsayan bir süre zarfında oluşabilecek ekonomik konjonktür –refah, durgunluk, kriz, toparlanma– devrelerinin de dikkate alınarak, muhasebe ve finans uzmanları ile birlikte sektörel koşullara ve faaliyette bulunulan döneme uygun özel oran değerleri belirlenmesi stratejik yönetim alanı uzmanlarınca-ihtiyatlı bir şekilde kullanmak şartı ile-önerilmektedir

Stratejik yönetim çalışmalarında, tanım gereği, işletmenin gelecekteki varlık değerlerinin arttırılması önem taşır. Bu nedenle de aktif bazlı geleneksel yöntemlerden yararlanılmakla birlikte aşağıdaki paragraflarda açıklayacağımız piyasa değeri bazlı ve gelir bazlı değerleme yaklaşımı araçları daha çok ilgi görmekte ve uygulanmaktadır.

Piyasa Değeri Bazlı İşletme Değerleme Yaklaşımı Araçları ; Piyasa Değerleri Oranı

Piyasa değeri bazlı işletme değerleme yaklaşımında en önemli araç/yöntemlerden biri olan Piyasa Değerleri Oranı, firmanın yatırımcılar tarafından nasıl değerlendirildiğini göstermektedir.

Piyasa değerleri oranı hesaplamasında iki ana yöntem fiyat-kazanç ve piyasa-defter değeri oranlarıdır.

Fiyat-Kazanç Oranı = Hisse Senedi Piyasa Fiyatı / Hisse Başına Kâr

formülü ile hesaplanan bu oran yatırımcıların firmaya biçtiği saygınlığın ortak bir ölçüsüdür.

Piyasa-Defter Değeri Oranı = Hisse Senedi Piyasa Fiyatı / Hisse Başına Defter Değeri

formülü ile hesaplanan bu oran ise, piyasada oluşan hisse senedi fiyatının, özsermaye toplamının hisse sayısına bölünmesiyle bulunan Hisse Başına Defter Değerine oranını vermektedir.

Gelir Bazlı İşletme Değerleme Yaklaşımı Araçları ; İndirgenmiş Nakit Akışları ve Kar Payları

Stratejik yönetim çalışmalarında bir işletmenin gerçek değerinin, o işletmenin gelecekteki nakit akışları ve bunları kazanma gücüne bağlı olduğu genel kabul görmektedir.

Bu durum da işletmenin geçmişteki varlık değerlerinden ve performansından ziyade, gelecekte oluşabilecek performansına bağlıdır. Başka bir deyişle uzun dönemde yaşamın sürdürülmesi ve rekabet üstünlüğü kazanımına odaklı stratejik yönetimde gerçek değer işletmenin gelecekte yaratacağı potansiyel gelir, beklenen kazançtır.

İşletme stratejileri ile ilgili çalışmalar yapan önerici/kural koyucu ve tanımlayıcı stratejik yönetim okullarının çoğu, gelecekteki olayların eğilimi ve yönü hakkında daha doğrusal ve statik çevre varsayımlarına dayanarak rasyonel yöntemlerle uygun stratejik açılımların yapılmasını önemsemektedir.

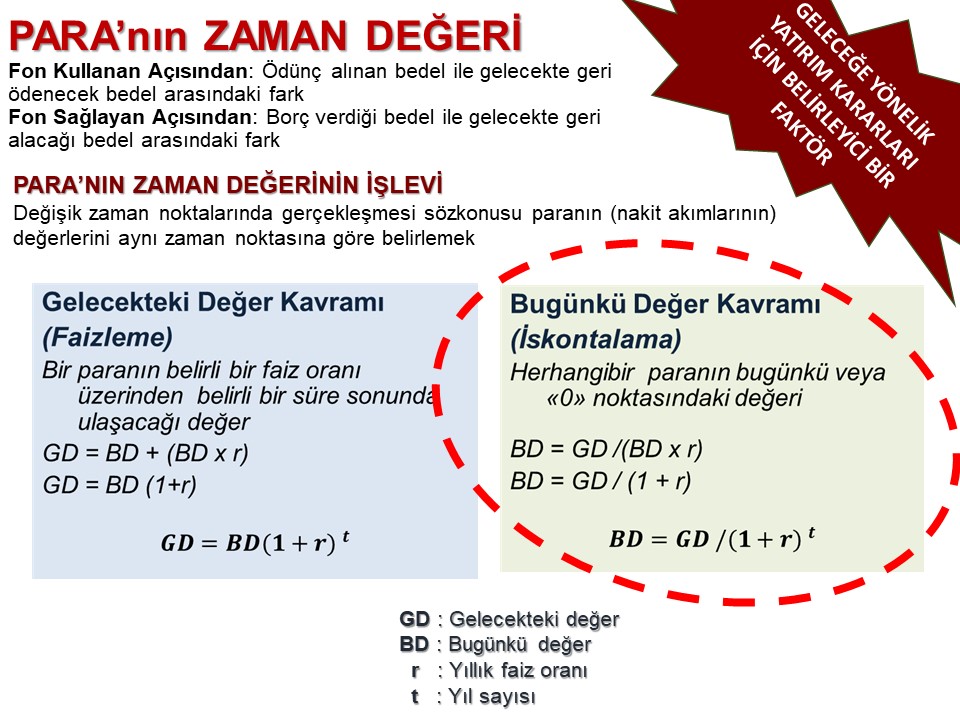

Gelir bazlı işletme değerleme yaklaşımı da, işletmeyi bir yatırım olarak görür ve işletmenin gelecekte elde edilecek nakit akışları ve gelirlerini bugünkü değerlere indirgeyerek değerini hesaplar.

Bu yaklaşımda temel varsayım işletmenin gelecekte oluşacak nakit akışlarını tahmin etmenin mümkün olduğu; ve işletmenin değerinin gelecek yıllardaki nakit akışının bugünkü değerinden oluştuğu varsayımıdır. Bu bağlamda geleceğe odaklı stratejik işletme yönetimi itibarı ile işletmenin esas değeri, gelecekte yaratacağı nakit akışlarının ağırlıklı ortalama sermaye maliyeti veya ön kabule sahip bir iskonto oranı ile indirgenmesi yolu ile elde edilen değerdir.

İndirgenmiş Gelecekteki Nakit Akışları

Bu yöntem sadece karlılığı değil, işletmenin tüm nakit girişi ve çıkışı dikkate alınarak yapılan bir değerleme yöntemidir.

Yönteme göre işletmenin değeri gelecekteki tüm nakit akışlarının, bugünkü değeridir. Sadece muhasebe temelli bir kavram olan kar’a odaklanarak değerleme yapılması, amortisman ve alacak vadelerinin özellikleri nedeni ile işletmelerin nakit giriş, çıkış ve pozisyonlarını tam olarak gösteremeyebilir.

Halbuki, gelecekteki nakit akışları ne kadar fazla, erken ve kesin ise işletme de o kadar değerli olacaktır.

O halde bugüne indirgenmiş gelecekteki nakit akışları da işletmenin değerini en doğru gösteren bir yöntemdir.

Kısa bir formül ile ifade etmek gerekirse;

İşletme Değeri(BD) = Gelecekte yaratılması beklenen yıllık nakit akımlarının(GD), Belirli bir tahmin dönemi(n) boyunca, İskonto oranı(r) ile indirgenmiş hali.

BD = GD / (1+r)n

Basit şekli ile verdiğimiz bu oran çok daha kapsamlı olarak, kararlaştırılmış tahmin dönemi(n) sonrasında, sonsuza kadar devam etmesi beklenen yıllık nakit akışlarını da ilave ederek hesaplanabilmektedir.

Stratejik yönetim çalışmalarında işletmenin gelecekteki değeri konusunda indirgenmiş nakit akışları yöntemi tercih edilen bir yöntemdir.

İndirgenmiş Kar Payları

Bu yöntem genellikle işletmenin nakit akışları yerine, nakit karpaylarını temel alarak değerini belirlemeyi öngörmektedir.

Yönteme göre işletmenin gelecekteki tahmin edilen karpayları özsermaye maliyeti kullanılarak bugünkü değerlerine indirgenir ve işletme değeri bulunur.

Kısa bir formülle ifade etmek gerekirse;

İşletme Özsermaye Değeri = Gelecekteki Karpaylarının Bugünkü Değerleri Toplamı

Doğal olarak bu yöntemde işletmenin gelecekte oluşabilecek karlarının tahmin edilebileceği varsayılmaktadır.

Ancak değerleme temeli olarak sadece karpayını dikkate alan bu yöntem, belirgin bir karpayı ödeme politikası bulunmayan ve istikrarlı olmayan ekonomik ortamlarda dağıtılmayan birikmiş karları nedeni ile yapılan hesaplamaların doğru sonuçları gösteremeyeceğinden eleştiri konusu olabilmektedir.

Bu bağlamda gelecekte kendilerine dağıtılacak karpayını önemseyen azınlık paysahiplerinin hisse senetleri için uygun bir değerleme yöntemi olarak görülen bu yöntemden, stratejik yönetim çalışmalarında indirgenmiş nakit akımları yönteminden olduğu kadar yararlanılmamaktadır.

Başka bir deyişle stratejik yönetim odaklı işletme finansal değerlendirme çalışmalarında indirgenmiş nakit akışları yöntemi daha çok tercih edilmektedir.

…………………………………………………

Yukarıda çeşitli paragraflarda belirttiğim bir hususu tekrarlamak isterim.

Stratejik yönetim çalışmalarının biyokimyası olarak tanımladığımız İşletmelerde finansal değerlendirme çalışmalarının muhasebe ve finans alanı uzmanları vasıtası ile, ve onlardan destek alınarak yapılmasını kuvvetle öneriyoruz.

Ama stratejik yönetim uzmanı meslektaşlarımızın da finansal değerlendirme konularını bilmeleri/anlamaları gereklidir…

Açıklamalarımızla ilişkili ve ilgili paydaşlar için ‘gökten düşen üç elma’ olduğunu belirterek yazıya son veriyorum;

…Biri finansal değerleme konularına farkındalık geliştirmek, bilinçli yaklaşmak arzusunda olan stratejik yönetim alanında çalışan stratejist meslektaşlarımız için…

…Diğeri finansal değerleme çalışmalarında destek alınmasını önerdiğimiz muhasebe ve finans alanı uzmanı meslektaşlarımız için…

…Üçüncüsü ise finansal konu ve analizlere yakınlık duyan, ama uzmanı bulunmadığı bir alanda açıklamalar yapma gayretinde olan WEB site yazarı için…

İlk iki gruba; Kolayına, Rastgele…

Üçüncünün eksikleri varsa; Affola…

……………………………………………………

NOT: Yazımızı yayın öncesi okuyarak gerekli ikazları ile katkıda bulunan değerli dostum, hocam Prof. Dr. Fatih Yılmaz’a (İ.Ü.İşletme Fak. Muhasebe Anabilim D.) teşekkür ederim.